Özellikle son dönemde, kira geliri elde etmek oldukça cazip.

Birçok yatırımcı riskli bir ticaret ortamına girmek yerine kendileri açısından sağlam yolu tercih ediyor.

Gerek konut gerek işyeri kiralarının ulaştığı rakamlar ise hepimizin malumu.

Üstelik, hem kira geliri nedeniyle vergi beyannamesi verip, hem vergi ödemeyip, üstüne vergi iadesi alabiliyorsunuz.

“O kadar da olur mu?” demeyin. Oluyor!

Ancak, bu durum konut kira geliri elde edenler açısından geçerli değil. Vergi iadesi “işyeri kira geliri” elde edenler için söz konusu.

Konut Kira Geliri Nasıl Vergilendiriliyor?

Sahip olunan gayrimenkullerin kiralanmasından dolayı elde edilen gelirler gayrimenkul sermaye iradı (GMSİ) olarak vergilendiriliyor (GVK. Mad. 70). Kira gelirinin vergilendirilmesinde, konut veya işyeri kirası gibi bir ayrım söz konusu değil. Her iki durumda da beyanname verilerek gelir vergisi ödenmesi gerekiyor.

Binaların mesken (konut) olarak kiraya verilmesinden bir takvim yılı içinde elde edilen gelirlerin 2022 yılı için 9.500 TL‘si vergiden istisna edilmiş bulunuyor (GVK. Mad. 21).

Şayet kiralamış olduğunuz konuttan yıllık olarak elde ettiğiniz kira geliri, 202 yılında 9.500,00 TL’yi aşıyorsa, aşan kısmın gelir vergisi beyannamesi ile beyan edilerek, hesaplanan verginin iki eşit taksitte ödenmesi gerekiyor.

İşyeri Kira Gelirleri Nasıl Vergilendiriliyor?

İşyeri kira gelirlerinde, konut kira gelirine kıyasla süreç daha farklı ilerliyor.

Öncelikle, 2022 yılında işyeri olarak kiraya verilen gayrimenkullerden elde edilen ve üzerinden vergi kesilmiş olan kiraların brüt tutarının (stopaj dâhil) 70.000 TL’yi aşması halinde, bu gelirin tamamının yıllık gelir vergisi beyannamesi ile beyan edilmesi gerekiyor.

Ayrıca, beyanname verme sınırı olan 70.000 TL’nin aşılıp aşılmadığının tespitinde, gelir vergisi kesintisine tabi brüt kira gelirleri ile konut kira gelirinin gelir vergisinden istisna edilen tutarı aşan kısmı birlikte dikkate alınıyor. Yani, işyeri kira geliri olarak beyan edilecek olan tutar, gelirin 70.000 TL’yi aşan kısmı değil, tamamı için geçerli.

İşyeri Kira Gelirine Vergi İadesi Nasıl Çıkıyor?

Hemen belirtelim, iadenin nedeni kiracılar tarafından yapılan stopaj (vergi kesintisi).

Bilindiği üzere, bazı özellikli durumlar haricinde (işyerinin bir şirkete ait olması vb. durumlar), kiracı kirayı öderken brüt kira üzerinden yüzde 20 stopaj (vergi kesintisi) yapıyor.

Uygulamada, işyeri sahibi kiracı ile “net kira tutarı” üzerinden anlaştığı için stopajı (vergi kesintisini) kiracı üstleniyor. Söz konusu stopajı, işyeri sahibi ödemiş gözüktüğünden, beyanname üzerinde hesaplanan gelir vergisinden bu stopajlar “mahsup” ediliyor.

Ayrıca, beyanda bulunulurken işyeri kirası elde edenler götürü veya gerçek gider yöntemini seçebiliyorlar. Götürü gider yöntemini seçen mükellefler 2 yıl geçmedikçe gerçek gider yöntemine geçemiyorlar.

Gerçek gider yöntemini (GVK Md.74) tercih edenler, kiraya verilen mal ve haklara ait sigorta giderleri, kiraya veren tarafından, kiraya verilen gayrimenkul için ödenen; aydınlatma, ısıtma, su ve asansör giderleri, amortismanları vb. giderleri beyanname üzerinde indirim konusu yapabiliyorlar. Tüm bu sıralanan giderlerin; mutlaka belgeli olması, gelire konu gayrimenkul ile ilgili olması ve kiraya veren tarafından yapılmış olması gerekiyor.

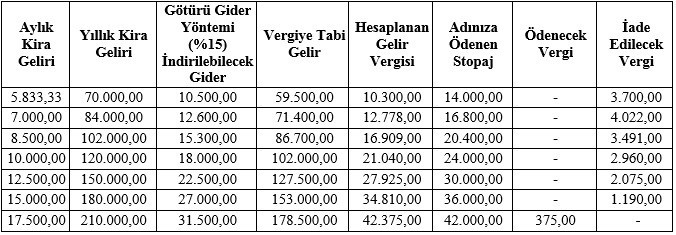

Örneğin, 2022 yılında, “işyeri kira geliri” ayda 15.000 TL olanlar yani yıllık 180.000 TL kira geliri elde edenler, bu gelirleri nedeniyle beyanname verdiklerinde, (yüzde 20 stopajın mahsubu nedeniyle), vergi ödemeyecekleri gibi, üste 1.190,00 TL işyeri kira gelirinin yanı sıra “vergi iadesi” alacaklar.

Ayda 17.500 TL, yılda 210.000 TL işyeri kira geliri elde edenler ise bu gelirleri nedeniyle yalnızca 375 TL gelir vergisi ödeyecekler.

Nasıl mı?

2022 yılında sadece işyeri kira geliri olanların, götürü gider yöntemini seçtiği varsayımı altında alacakları vergi iadesi veya ödeyecekleri gelir vergisi tabloda gösterilmiştir.

Tablodan anlaşılacağa üzere, yıllık olarak elde etmiş olduğunuz kira geliri üzerinden oluşan vergi matrahı gelir vergisi tarifesinin hangi dilimine denk geliyorsa, söz konusu dilime isabet eden oran üzerinden gelir vergisi hesaplanması gerekiyor.

Ancak, burada en önemli ayrıntı, kiracılar tarafından işyeri sahipleri adına ödenen stopajlar. Stopaj, brüt kira tutarı üzerinden yukarıda belirttiğimiz üzere %20 olarak hesaplanıyor. Yıllık olarak elde ettiğiniz toplam kira gelirinin gelir vergisi tarifesinde vergi dilimi %20’yi aşmadığı sürece “vergi iadesi” alma hakkınız oluyor.

Üstelik, götürü gider yöntemi beyan edilirken tercih edilirse, tahsil edilen kiranın yüzde 15’i hiçbir belgeye ihtiyaç duyulmadan gider olarak düşülebiliyor. Bu durumda, vergiye esas olan matrah daha da azalacağı için, iade edilecek vergi tutarı da buna paralel olarak artıyor.

Peki, İade Nasıl Talep Ediliyor?

İşyeri kira geliri nedeniyle kiracılar tarafından ödenen stopajdan kaynaklı olarak alacaklı çıkacakların, ilgili vergi dairesine başvuruda bulunarak “iade” talep etmeleri gerekiyor.

Vergi dairesi, iadeyi yapabilmek için “stopajların yatırılmış (ödenmiş) olması” koşulunu arıyor. Vergi dairesince, iade yapılacağının mükellefe tebliğinden itibaren “bir yıl içinde” mükellefin başvurup iadesini alması gerekiyor. Şayet bu süre geçerse, iade yapılmıyor.

Kaynak:https://www.dunya.com/kose-yazisi/kira-gelirine-vergi-iadesi-piyangosu/667885

Berkay ÖZGÜVEN

Serbest Muhasebeci Mali Müşavir